油脂:★☆☆(等待面积及天气驱动 继续跟盘震荡)开户配资炒股

昨日,BMD毛棕盘面午后走强,马棕9月合约上涨0.94%,报收3957林吉特/吨,日线暂时偏强震荡,维持区间运行。昨日马棕6月1-20日出口船运数据有所改善,环比减幅有所缩窄。由于6月印尼出口税下调,部分棕榈油发船地转为印尼,马棕出口暂时偏差,故马棕6月库存预期暂不清晰。隔夜,美元指数震荡,但对大宗商品影响较弱。CBOT盘面跌幅较大,或因天气预报显示美国中西部地区将有大降雨,利于缓解短期的少雨局面。上周美豆优良率70%,稍有下降。关注6月底即将公布的美豆新作面积报告,美豆新作面积料将增加,增加程度是关键。国内方面,昨日国内油脂弱势震荡,今日预计低开。近期基本面暂无题材,北美新作播种面积公布后,天气将是交易重点。国内油脂基本面近期变化如期,因为国内进口菜籽数量庞大、菜油消费偏弱,国内菜油供需压力三个油脂中最大。棕榈油预计中期库存低位徘徊,近期买船减少。国内豆油预计中期季节性增库,目前增库速度较慢。在北美干旱明确出现前,油脂的趋势及套利交易都建议暂时观望,等待天气题材出现。

花生:★☆☆(麦茬播种将完 中期偏空)

昨天,国内花生盘面高开低走,日线震荡。当日2410合约下跌0.11%,报收8814元/吨。近期河南、山东等地迎来降雨,旱情缓解,河南麦茬花生播种完成,面积同比预期增加。油厂方面,多数油厂收购已进入尾声,国内油料及商品米需求始终疲弱。因冷库库存不低、国内需求季节性进一步减弱、新作面积增加,花生偏空观点持续。操作上,关注前期一线支撑,反弹滞涨短空。

纸浆:★☆☆(纸浆成本支撑走强)

2024年04月全球木浆发运量环比增速为-14.37%,同比增速为3.98%。2024年05月中国木浆进口量环比增速为-12.42%,同比增速为-10.60%。近一周生活用纸价格下跌,双胶纸价格维持,双铜纸价格维持。下游开工方面,生活纸开工下降,双胶纸开工下降,铜版纸开工上升。青岛、常熟、高栏、天津等港口地区木浆总库存增加。国际市场停产、罢工事件较多,地缘政治风险高位,纸浆成本支撑走强。

豆粕;★☆☆;(盘久不涨则回调)

隔夜美豆11月收于1116.25,跌1.39%。美国农业部周一发布的作物进展报告显示,美国大豆优良率为70%,低于一周前的72%,但仍是2020年以来的同期最高。巴西植物油行业协会(ABIOVE)周二将2024年巴西大豆产量预估从1.539亿吨下调到1.525亿吨,原因是南里奥格兰德州洪水的影响。最新的产量数据将比上年创纪录的水平减少4.9%。尽管产量下调,ABIOVE仍维持2024年巴西大豆出口量9780万吨不变,低于去年的历史纪录1.0187亿吨。从估值的角度,目前的连豆粕的位置跟2月份比已经抬高了不少。而且整体表现比美豆要强,这种情况下,做多豆粕的安全边际在下降,当然这不是盘面回调的主要原因,主要原因还是美豆暂时没有向上的驱动。五一小长假的一波炒巴西洪水,打破了盘面相对平衡的局面,似乎带来了新的机会的同时也在酝酿着风险,行内人都说旱灾一大片,水灾一条线,后来巴西国内的机构预测的减产幅度也在300万吨以内,跟国际主流预估差别不大,这点题材就到此为止了。然后是6月供需报告,报告前我们就说了这是个不重要的报告,新作单产、面积都不会调整,可能会微幅下调出口量,理论上6月报告预期偏空一点,报告出炉后,完全吻合,没有预期差。美国新季大豆的初始优良率为72%,为2019年以来的同期最好开局,想炒天气,那还得等,所以综合来看,美豆目前的阴跌走势不能确认结束。操作上,连粕盘久不涨暂缺驱动的情况下容易回落,注意规避风险。

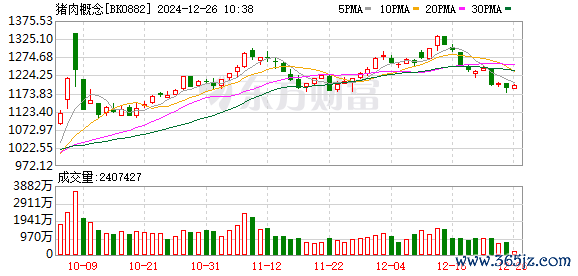

生猪;★☆☆;(9月难突破)

生猪盘面07合约跟随现货波动明显,但因近期生猪现货价格上冲较快,市场对价格上涨的持续性担忧加剧,因而07合约对现货仍存在较大幅度的贴水,生猪现货价格的过快上涨亦压制了市场对盘面远月合约的高点预期,月间价差走势震荡,6月份现货价格高点已触及19元/公斤线,但盘面价格高点一直未曾触碰该线,导致呈现出现实转强预期转弱的现象,打乱价格预期节奏。6月份出栏生猪对应去年12月份附近出生仔猪,当期仔猪出生量环比仍在下降,支撑6月份生猪价格。中长期来看,今年四季度,供应压力预期下降而需求旺季,远期价格走势相对坚挺,但盘面操作难度加大,建议观望为主,或根据现货端节奏单边短线操作,从仔猪出生量来看,4月份继续环比增加,仔猪出生量已经高于去年同期,因而盘面生猪价格高点仍不宜过分乐观。

玉米:★☆☆(区间震荡)

美国农业部周一发布的作物进展报告显示,美国玉米优良率为72%,比一周前下降2个百分点,位于分析师预期范围的低端。美玉米开局良好,依旧限制盘面上行动力。国内方面,新麦丰产上市,轮入和增储收购同步启动,近日已公布第四批小麦增储消息,支撑小麦价格反套,影响其饲用替代预期,目前小麦进入饲料领域替代玉米豆粕约有70元/吨的价差优势,仍在压制玉米价格,但随着政策入市收购,小麦价格已出现企稳反弹迹象,下行空间预期受限。进口储备玉米投放重启,但目前投放数量较少,利空兑现尚不及预期,整体来看几大供应端利空暂时兑现均不及预期,相对支撑玉米现货价格。目前贸易商掌握粮权挺价,阶段性玉米流通环节有所缩量,支撑现货价格。连盘方面,临近7月,市场再一次担心政策粮投放加码,待到政策性粮源供应利空兑现阶段,盘面仍有较强的回调预期的,但若预期兑现延迟,盘面仍将再度上行,中长期来看,仍需政策粮利空预期彻底兑现后,盘面才会有新的交易机会,因而玉米盘面建议短线操作为主,中长期仍未摆脱区间震荡行情,交易机会有限。

白糖:★☆☆(关注现货端支撑力度)

国际方面,隔夜国际原糖期货主力合约收涨0.21%。基本面看巴西5月下半月数据一般,考虑到6月之后天气市题材增加,国际原糖近期或继续区间波动,短期可高抛低吸,同时关注印度6月之后政策变动情况以及全球产区天气变化。中长期来看,巴西24/25榨季初期上量偏快,整体食糖产量同比大幅增加,叠加北半球新季恢复性增产预期影响,国际糖价预计承压。

国内方面,郑糖继续大幅减仓,产业支撑力度较强,快速收复此前突发下跌的空间,基本面看,国内目前处于纯去库阶段,仅靠国产糖维持国内食糖供需平衡,近月合约或仍有一定支撑,关注现货端挺价强度,短期仍以区间对待,重心或有所下降。中期来看,进口糖到港预期充足,根据船报信息进口糖6月到7月初到港量一般,约10万吨左右,但三季度中后期到港量将会大幅增加,总量约200万吨,糖价承压。长期来看,全球食糖供需格局转向宽松,长线逢高沽空,郑糖或继续向下寻求新季成本支撑。

棉花:★☆☆

昨日郑棉维持震荡运行,现阶段在新年度增产累库预期叠加淡季消费疲软现实的背景下基本面仍较弱,但是纺企利润和企业负荷后续进一步大幅下行的可能性也相对较低,7月或会进入季节性备货周期有所好转,此外临近6月底市场最为关注的还是配额政策,其决定了保税库货源流入市场的体量和时点,对于时点市场预期也存有分歧。整体而言,当下供给侧方面,近期新疆迎来高温气候,但目前对于新花生长影响较为有限,棉花处于盛蕾期,长势相对良好,市场普遍认为单产或同比回升。需求方面,传统淡季氛围浓厚,纱厂和布厂的开机率延续下滑,负荷逐步从历年高位降至低位,但是后续降负荷空间有限,纱厂棉花库存维稳,棉纱库存累库,布厂延续棉纱库存去库,坯布库存累库的局面,关注7月企业备货情况。短期,新年度增产预期和当下淡季弱消费现实仍为主线开户配资炒股,但跌至低位已经存有不少后点价轧花厂砍单,盘面或有所企稳略有反弹,不过当下整体基本面仍弱暂无向上驱动,短期需关注下游需求边际变化和配额政策。